Nutzung von Kreditkarten in Deutschland

Alljährlich beglückt und die Deutsche Bundesbank mit ihrer Zahlungsverkehrsstatistik, die auch Daten zur Anzahl der in Deutschland herausgegebenen Kreditkarten sowie den damit getätigten Transaktionen und Umsätzen enthält. Wir haben diese Daten für den Zeitraum von 2007 bis 2020 einmal genauer analysiert:

Die Anzahl der in Deutschland herausgegebenen Kreditkarten stieg in diesem Zeitraum von 22.244 auf 40.557 Millionen, also um 82,33 Prozent.

Anzahl der Kreditkarten in Deutschland

Werte von

Entwicklung Kreditkarten nach Kreditkartenmarke

Die vier größten Kreditkartengesellschaften in Deutschland sind Mastercard, VISA, American Express und Diners Club. Seit 2017 ist auch Barclay Card mit am Markt. Insgesamt ist die Anzahl der Kreditkarten in Deutschland in den letzten Jahren stetig gestiegen. Bei den einzelnen Kreditkartengesellschaften konnten jedoch nicht alle Anbieter ihr Volumen an ausgegebenen Karten steigern. MasterCard hat zum Beispiel seit dem Höhepunkt im Jahr 2016 mit 22,54 Millionen ausgegebenen Karten in den letzten zwei Jahren um über 20% Rückgang zu verbuchen. Im Gegensatz dazu erleben die VISA Kreditkarten einen Aufschwung.

Werte von

Marktanteile der Kreditkartengesellschaften

Innerhalb der letzten Jahre hat sich der Marktanteil der Kreditkarten-Riesen Mastercard und Visa immer mehr angeglichen. So lag Mastercard im Jahr 2011 mit 57,37 Prozent Marktanteil noch über 20 Prozent über dem Marktanteil von Visa mit lediglich 35,06 Prozent. Mittlerweile liegt Visa erstmalig über dem Anteil von Mastercard.

| Jahr | Mastercard | VISA | AMEX | Diners Club | BarclayCard |

|---|---|---|---|---|---|

| 2011 | 57,37 | 35,06 | 6,28 | 1,29 | 0,00 |

| 2012 | 56,73 | 36,74 | 5,45 | 1,08 | 0,00 |

| 2013 | 55,65 | 38,28 | 5,03 | 1,04 | 0,00 |

| 2014 | 54,42 | 38,82 | 5,77 | 0,99 | 0,00 |

| 2015 | 55,14 | 37,97 | 5,92 | 0,96 | 0,00 |

| 2016 | 57,14 | 35,79 | 6,01 | 1,06 | 0,00 |

| 2017 | 51,52 | 37,88 | 6,89 | 1,06 | 2,65 |

| 2018 | 46,62 | 42,16 | 7,76 | 0,92 | 2,54 |

| 2019 | 44,91 | 43,91 | 7,42 | 1,03 | 2,75 |

| 2020 | 43,83 | 44,43 | 7,47 | 0,90 | 3,38 |

| Veränderung seit 2011 | -23,61% | +26,71% | +18,89% | -30,55% | – |

| Quelle: VuMa und eigene Berechnungen | |||||

Transaktionsvolumen (Umsätze) aller Kreditkarten

Der Umsatz mit Kreditkarten in Deutschland stieg seit 2007 stetig und besonders auffällig ist der Sprung von 2013 auf 2014, hier gab es einen Zuwachs von über 22 Mrd. Euro. Doch mit dem Corona Jahr 2020 ist erstmals ein starker Rückgang zu verzeichnen.

Surftipp: 131 Kreditkarten im Vergleich - Jetzt Konditionen checken!

Anzahl der Transaktionen

Die Anzahl der Transaktionen mit Kreditkarten in Deutschland stieg von 437,4 im Jahr 2007 auf 1.608,6 Millionen (2020). Die Transaktionen stiegen von 2019 auf 2020 nur sehr leicht an, im Vergleich zum großen Vorjahresprung 2018 auf 2019.

| Jahr | 2019 | 2020 | 2021 | Änderung Vorjahr |

|---|---|---|---|---|

| Anzahl der Kreditkarten | 38,97 Mio. | 40,56 Mio. | 38,44 Mio. | -5,26% |

| Gesamtumsatz Kreditkarten | 118,710 Mrd. EUR | 96,036 Mrd. EUR | 104,723 Mrd. EUR | 9,05% |

| Anzahl der Transaktionen | 1.580,1 Mio. | 1.613,9 Mio. | 1.724,9 Mio. | 6,88% |

| Umsatz pro Kreditkarte und Jahr | 3.046,19 € | 2.367,75 € | 2.724,32 € | 15,06% |

| Anzahl Transaktionen pro Kreditkarte und Jahr | 40,55 | 39,79 | 44,87 | 12,77% |

| Umsatz pro Transaktion | 75,13 EUR | 59,51 EUR | 60,71 EUR | 2,03% |

| Anzahl der Transaktionen Gesamt | ||||

| Kreditkarten ohne Kreditfunktion | 1434,4 Mio. | 1470,5 Mio. | 1562,6 Mio. | 6,26% |

| Kreditkarten mit Kreditfunktion | 145,3 Mio. | 143,4 Mio. | 162,3 Mio. | 13,18% |

| Anzahl der Transaktionen pro Kreditkarte | ||||

| Kreditkarten ohne Kreditfunktion | 45,48 EUR | 42,33 EUR | 47,86 EUR | 13,06% |

| Kreditkarten mit Kreditfunktion | 25,35 EUR | 24,56 EUR | 28,05 EUR | 14,21% |

| Quelle: Deutsche Bundesbank, eigene Berechnungen | ||||

Unser Fazit: auch in Deutschland sind Kreditkarten per se nicht nur beliebter, sondern werden auch immer häufiger von ihren Besitzern genutzt. Dabei sinkt jedoch der durchschnittliche Betrag pro Transaktion, was unserer Meinung nach auf die verstärkte Nutzung als Zahlungsmittel beim Onlineshopping zurückzuführen sein dürfte.

Veränderungen bei den Kreditkartenarten

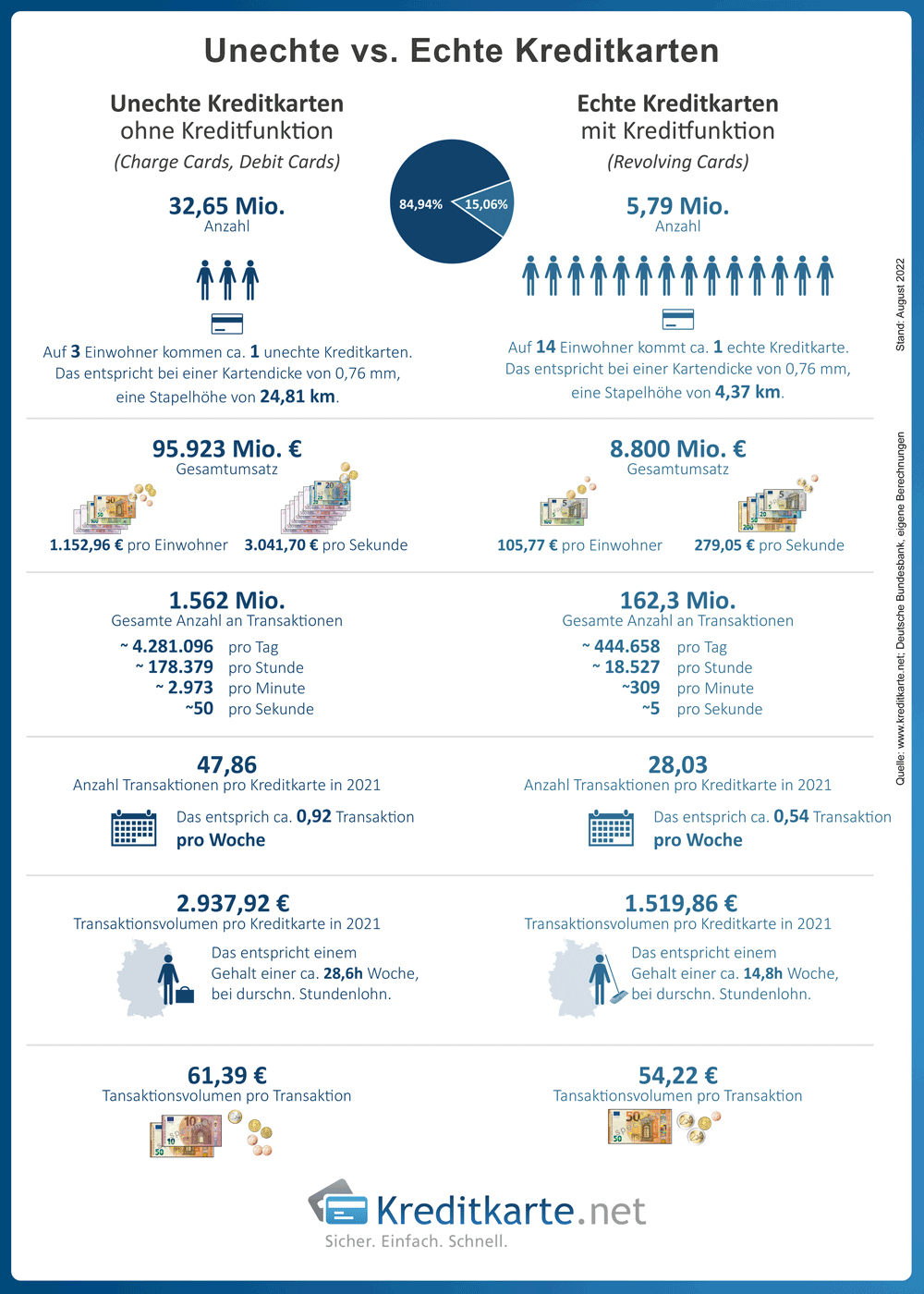

Bei den Kreditkartenarten unterscheidet die Zahlungsverkehrsstatistik der Bundesbank zwischen Kreditkarten ohne Kreditfunktion (z.B. Debit-Cards, Charge Cards) und Kreditkarten mit Kreditfunktion (bei uns als Kreditkarten mit Ratenzahlung bezeichnet). Auch hier haben wir die Entwicklungen im Zeitverlauf aufbereitet:

| Jahr | 2019 | 2020 | 2021 | Änderung Vorjahr |

|---|---|---|---|---|

| Kreditkarten ohne Kreditfunktion | 31,54 Mio. | 34,72 Mio. | 32,65 Mio. | -6,00% |

| Anteil am gesamten Kreditkartenbestand | 84,62% | 85,60% | 84,94% | -0,78% |

| Kreditkarten mit Kreditfunktion | 5,73 Mio. | 5,84 Mio. | 5,79 Mio. | -0,89% |

| Anteil am gesamten Kreditkartenbestand | 15,38% | 14,40% | 15,06% | +4,66% |

| Quelle: Deutsche Bundesbank, eigene Berechnungen | ||||

Nach wie vor benutzt der Großteil der Deutschen Kreditkarten ohne Kreditfunktion, so genannte Debit-Cards. Deren Anzahl stieg im Untersuchungszeitraum um über 60 Prozent und ihr Anteil an der Gesamtzahl aller Kreditkarten in Deutschland beträgt derzeit ca. 85 Prozent.

Interessanter sind allerdings die Zahlen zu den Kreditkarten mit Kreditfunktion, also der Möglichkeit zur Ratenzahlung. Ihre Anzahl fiel leicht im Untersuchungszeitraum von 15,52 Prozent auf derzeit 14,40 Prozent aller in Deutschland genutzten Kreditkarten.

Dass das Transaktionsvolumen der Kreditkarten ohne Kreditfunktion (unechte Kreditkarten) höher ist, als das der Kreditkarten mit Kreditfunktion (echte Kreditkarten) lässt sich leicht daran festmachen, dass der Anteil der unechten Kreditkarten einfach um ein Vielfaches höher ist, als der Anteil der echten Kreditkarten. Lediglich 14,40 Prozent aller Kreditkarten sind echte Kreditkarten.

Ein Grund für diese hohe Diskrepanz könnten die Sollzinsen sein. Diese werden ausschließlich für echte Kreditkarten, auch Revolving Karten genannt, erhoben und sind teilweise sehr hoch. Dadurch ist anzunehmen, dass die Kartenbesitzer der echten Kreditkarten, um den hohen Sollzinsen zu entgehen, möglichst wenig Umsatz mit ihren Kreditkarten tätigen. Ein weiteres Merkmal ist die Anzahl der Transaktionen pro Jahr pro Kreditkarte. Kreditkartenbesitzer von echten Kreditkarten setzen diese viel seltener ein, als die Nutzer der unechten Karten.