Die beste Kreditkarte finden

Unser Kreditkarten-Finder ermöglicht es Ihnen in drei einfachen Schritten, die beste Kreditkarte zu finden. Füllen Sie einfach die vorbereiteten Felder aus und starten Sie den Kreditkarten-Finder mit dem orangenen Button. Unter den Angeboten haben wir für Sie kleine Hilfestellungen aufgeführt. Dazu gehört ein Spickzettel, der Ihnen hilft, die Ausgaben mit Ihrer Kreditkarte einzuschätzen.

Unser Kreditkarten-Finder für erfahrene Nutzer

Unser Kreditkarten-Vergleich untersucht alle auf unserem Portal vorgestellten Kreditkarten-Angebote hinsichtlich allgemeiner Kriterien wie Grundgebühren, Guthaben- und Sollzinsen, etc. Dagegen bietet unser Kreditkarten-Finder auf dieser Seite weitaus mehr: Wir haben ihn speziell für erfahrene Besucher entwickelt, die ganz gezielt die für sie beste Kreditkarte finden wollen.

Unser Kreditkarten-Vergleich untersucht alle auf unserem Portal vorgestellten Kreditkarten-Angebote hinsichtlich allgemeiner Kriterien wie Grundgebühren, Guthaben- und Sollzinsen, etc. Dagegen bietet unser Kreditkarten-Finder auf dieser Seite weitaus mehr: Wir haben ihn speziell für erfahrene Besucher entwickelt, die ganz gezielt die für sie beste Kreditkarte finden wollen.

Dazu ist an sich nur die Eingabe des Jahresumsatzes mit Ihrer Kreditkarte innerhalb und gegebenenfalls auch außerhalb des Euro-Raumes erforderlich. Unser Spickzettel als ausfüllbares PDF hilft Ihnen dabei, Ihren Kreditkarten-Umsatz abzuschätzen. Darüber hinaus kann der Kreditkarten-Finder eine Vielzahl von Parametern in den Bereichen „Zusatzleistungen”, „Kartentyp” und „Bonussysteme“ mit einbeziehen. Mit ihm lassen sich die Kosten und Gebühren aller von uns getesteten Kreditkarten für den eigenen Bedarf ermitteln (öffnen Sie nach Ihrem Vergleich die Detailansicht am unteren Rand des jeweiligen Kreditkartenangebots).

Auch wenig erfahrene Kreditkarten-Nutzer können mit unserem Finder sehr genau ermitteln, was an Gebühren auf sie zukommen wird. Probieren Sie die diversen Eingabemöglichkeiten aus: Wie viel bargeldlose Zahlungen werden Sie im europäischen Inland und/oder im Rest der Welt mit Ihrer Kreditkarte wohl tätigen? Wie viel Bargeld werden Sie vermutlich abheben? Welche Versicherungen und Bonusprogramme sind interessant für Sie?

Tipps zur Nutzung:

Natürlich ist es sehr schwer, den jährlichen Kreditkartenumsatz abzuschätzen. Was dabei helfen kann sind Überlegungen, die nur die großen oder regelmäßigen Posten bedenken. Wir geben Ihnen einen kleinen Spickzettel an die Hand, der rasch ausgefüllt ist und Ihnen ein gutes Gefühl für Ihren jährlichen Kreditkartenumsatz gibt:

Kurzanleitung für den Spickzettel

Innerhalb Deutschlands

| Tanken | Reicht zwei Tankfüllungen in der Regel 1 Monat lang und kosten etwa je 80 Euro, so tragen Sie in die erste Spalte 24 (2 * 12) ein, in die zweite Spalte 60 und in die letzte Spalte 1.920 als Ergebnis aus 24 * 80. |

| Hotels | Fliegen Sie in den Urlaub, bezahlen Sie i.d.R. Ihr Hotel bereits in Deutschland. Schreiben Sie also die Anzahl der Aufenthalte (Urlaube) in die erste Spalte. Die Gesamtkosten für das Hotel in die Zweite und das Produkt aus beiden in die dritte Spalte. |

| Sonstiges | Wir haben zwei Zeilen für individuelle Zwecke hinzugefügt und hoffen, damit ausreichend Raum für Ihre wichtigsten Kreditkarten-Posten geschaffen zu haben. |

Außerhalb Deutschlands

Wer es genauer möchte, kann die Preisniveaus der Länder recherchieren und vergleichen. Zwei spannende Vorschläge dazu:

- Die europäische Behörde für Statistik, Eurostat, spricht auch von Kaufkraftparitäten (KKP). Die Tabelle nimmt ein europäisches Preismittel an und gibt ihm 100 Punkte. Im Vergleich dazu liegt Deutschland bei 101,1, also etwa auf europäischem Mittelniveau oder genauer 1,1% darüber. Die Schweiz hingegen liegt bei 159,9 Punkten und Polen bei 56,7 Punkten. Übersetzt heißt das: In der Schweiz sind die Dinge etwa 60% teurer als bei uns, in Polen fast um die Hälfte billiger.

- Der Big Mac Index, ist eine weitere Möglichkeit, Preise international miteinander zu vergleichen. Entwickelt von Pam Woodall vom The Economist, hinterfragt dieser Index, was ein immer gleiches Produkt (wie der Big Mac) in unterschiedlichen Ländern kostet. Herangezogen wird der jeweilige Preis in Landeswährung, der dann an einem Stichtag in US-Dollar umgerechnet wird. Diese Dollarpreise können einfach miteinander verglichen werden. Einen interaktiven Chart finden Sie bei The Economist, einen statischen bei Statista. (Letzter weist Indien als Land mit dem billigsten Big Mac aus. Aber keine Sorge, dort findet natürlich kein Rindfleisch, sondern Hühnerfleisch Verwendung.)

Umsätze sind wichtig für die Gebühren

Auch wenn es ein wenig Mühe macht, sich den Jahresumsatz seiner Kreditkarte zu überlegen: Es lohnt sich! Die diversen Geldinstitute verlangen mitunter sehr unterschiedliche Gebühren. Bei dem einen sind Bargeldabhebungen generell kostenlos, dafür fallen Kosten an, wenn bargeldlos bezahlt werden soll. Manchmal sind Gebühren prozentual aufgebaut und es spielt darum keine Rolle, wie oft Sie die Kreditkarte einsetzen. Manchmal Kommt für jede Nutzung eine fixe Gebühr auf Sie zu und die Anzahl der Transaktionen wird sehr wichtig.Darum ist es sehr entscheidend abzuschätzen, wie die Kreditkarte genutzt wird oder werden soll, um die für Sie richtige Kreditkarte herauszufiltern. Für manchen spielt vielleicht auch die Marke der Kreditkarte eine wichtige Rolle. VISA, MasterCard oder doch American Express? Je nach Gebühren und Belieben. Auch das können Sie bei unserem Kreditkarten-Finder einstellen.

Überraschende Kosten

Nicht selten kommt es vor, dass ein Kreditkarteninhaber erstaunt feststellt, dass zusätzliche Gebühren angefallen sind. Speziell, nach einem Auslandsaufenthalt. Das liegt vornehmlich daran, dass das Unternehmen, bei dem Sie die Kreditkarte eingesetzt haben (z.B. bei einer Bargeldabhebung), seinerseits Gebühren verlangt. Für diese Gebühren ist Ihre Kreditkartengesellschaft nicht verantwortlich und reicht sie deshalb an Sie weiter.

Alle Kreditkarten im VergleichWie finde ich die beste Kreditkarte?

Diese Frage stellen sich viele Verbraucher. Unser Ratgeber wird Ihnen helfen, schnell eine Antwort und vor allem DIE beste Kreditkarte zu finden.

Kreditkarten für verschiedene Zielgruppen

Kreditkarten bieten neben der reinen Zahlungsfunktion mittlerweile praktische und günstige Zusatzleistungen: etwa den Reiseschutz für Urlauber, attraktive Bonusprogramme für Vielflieger oder eine Cashback-Funktion. So lukrativ die Offerten auch scheinen, alles hat seinen Preis. Da nicht jeder Kunde von den angebotenen Extra-Vorteilen unbedingt profitieren kann, sollte vor Abschluss geprüft werden, welche Leistungen tatsächlich Sinn machen und auch einen geldwerten Vorteil bringen.

Welche Karten sollte man wählen?

Gelegenheitsnutzer: Preiswerte Kreditkarte ohne Zusatzleistungen

Wird die Kreditkarte nur gelegentlich als Ergänzung zur Girocard (früher »ec-Karte«) benutzt, also lediglich zum Bezahlen und Geldabheben verwendet, kann auf Extra-Leistungen verzichtet werden. Die Kreditkarten gibt es mit sehr geringen Jahresgebühren oder sogar als komplett kostenlose Kreditkarten. Oftmals gibt es diese zum Girokonto dazu, also als Kreditkarte mit Girokonto.

Kreditkarten zum Nulltarif werden u. a. angeboten von

- der DKB mit der DKB VISA Card ohne Fremdwährungsentgelt. Die Karte gibt es zum kostenlosen Girokonto anbei.

- der comdirect Bank mit der comdirect VISA Kreditkarte. Hierbei handelt es sich ebenso um ein kostenfreies Girokonto mit Kreditkarte.

- der ING-DiBa, die zum kostenlosen Girokonto die ING-DiBa VISA Kreditkarte anbietet.

Dabei handelt es sich um Kreditkarten ohne große Extras. Sie dienen als reines bargeldloses Zahlungsmittel und haben den Vorteil, dass sie mit einem Girokonto daherkommen. Die Girokonten der einzelnen Kreditkartenangebote bieten alles, was Verbrauchern, die lediglich ihren Bankgeschäften nachgehen, dienlich sein kann.

Vielnutzer: Kreditkarten mit nützlichen Extra-Leistungen und angemessener Jahresgebühr

Wer die Kreditkarte oft im Einsatz hat und viel in der Welt unterwegs ist, für den könnte sich eine Kreditkarte mit praktischem Reiseschutz und anderen Extras, beispielsweise Vergünstigungen bei der Mietwagenreservierung, lohnen. Die Kreditkarten sind teurer, deshalb sollte jeder interessierte Kunde prüfen, ob und welche Extras tatsächlich von Nutzen und im Hinblick auf einen Abschluss einer separaten Versicherung tatsächlich günstiger sind. Angebote mit Zusatzleistungen kommen unter anderem aus dem Hause Barclaycard, TARGOBANK sowie der Volkswagen Bank.

Disziplinierte: Günstige Jahresgebühr vs. hohe Kreditzinsen

Es gibt auch Kreditkarten, die mit einem flexiblen Rahmenkredit ausgestattet sind (so genannte »Revolving Credit Cards«). Im Gegensatz zu den Chargekarten wird nicht der volle Abrechnungsbetrag per Lastschrift abgebucht, sondern nur ein Teil. Der Karteninhaber muss das Kreditkartenkonto von sich aus ausgleichen. Für den Sollbetrag werden horrende Kreditzinsen berechnet, die Kreditkarte ist somit eine gute Einnahmequelle für Banken. Beispiele für Kreditkarten mit flexiblem Kreditrahmen sind die Santander Sunny Card sowie die MasterCard Gold der luxemburgischen Advanzia Bank. Beide Kreditkarten sind kostenlos.

Worauf muss beim Vergleichen verschiedener Angebote geachtet werden?

Beim Vergleich sollten sowohl Jahresgebühr als auch die Kosten, die beim Einsatz der Kreditkarte anfallen, miteinander verglichen werden. Innerhalb der EURO-Länder wird in der Regel keine Geldautomatengebühr berechnet. Bei einigen Banken hat der Kunde zusätzlich die Möglichkeit, mehrmals pro Jahr weltweit kostenlos Geld am Automaten abzuheben (u. a. Postbank VISA Card).

Bei Kreditkarten mit einem verbundenen Reiseschutz sollte geprüft werden, ob es sinnvoller ist, einen separaten Versicherungsvertrag zu besseren Bedingungen und günstigeren Konditionen abzuschließen.

Aus über 120 Kreditkarten die richtige für Sie findenKreditkartenvielfalt versus Überangebot?

Kreditkarte ist nicht gleich Kreditkarte. Eingangs haben wir grundsätzliche Unterschiede verdeutlicht und über Sinn und Nutzen referiert. Nun wollen wir kurz die verschiedenen Kartentypen und -Charaktere vorstellen.

Kostenlose Kreditkarten

Banken und Finanzinstitute bieten parallel zu den zahlungspflichtigen Kartenmodellen auch vermehrt kostenlose Kreditkarten an. Dabei bedient man sich meist einer kleinen Schummelei. Natürlich sind »kostenlose« Kreditkarten nicht kostenfrei. Verzichtet wird lediglich auf die Jahresgebühr. Sonstige Kosten verstecken sich in einem umfangreichen Preis- und Leistungsverzeichnis.

Die Jahresgebühr fällt also weg. Das ist eigentlich ganz schön. Eigentlich. Kreditinstitute fühlen sich selten der Philanthropie verpflichtet. Die Rechnung ist recht simpel: keine Jahresgebühr, weniger Einnahmen. Dann wird eben an anderer Stelle, nämlich an den Leistungen, gespart. Auch Einsatzentgelte, gerade im Ausland, sowie Soll- und Verzugszinsen spülen Geld in die Bilanzen.

Wer seine Kreditkarte allerdings nur sporadisch und ergänzend einsetzt, fährt trotzdem sehr gut mit dem kostenlosen Kartenentwurf.

Prepaid-Kreditkarten

Prepaid-Kreditkarten sind auf den ersten Blick in Kern- und Basiskompetenz von »echten« Kreditkarten nicht zu unterscheiden. Gebühren, Einsatz- und Fremdwährungsentgelte, der Checkout beim Onlinekauf und am Kartenterminal im Laden sind wesensgleich.

Und auf den zweiten Blick? Da wird die Sache dann konkreter. Prepaid-Kreditkarten werden bedingungslos im Guthaben geführt. Ist das Kartenkonto nicht aufgeladen, verliert eine Prepaid-Kreditkarte ihre funktionale Beschaffenheit – solange bis das Konto wieder aufgetankt ist.

Das modernste Girokonto Europas: die N26 Mastercard. N26 kennt weder Grundgebühren noch Einsatzentgelte. Per Smartphone und MoneyBeam ganz einfach Geld an Freunde und Bekannte senden oder empfangen – und das alles komplett kostenlos.

Das modernste Girokonto Europas: die N26 Mastercard. N26 kennt weder Grundgebühren noch Einsatzentgelte. Per Smartphone und MoneyBeam ganz einfach Geld an Freunde und Bekannte senden oder empfangen – und das alles komplett kostenlos.

Da Prepaid-Kreditkarten nach dem Guthaben-Prinzip konzipiert sind, behält der Kartenbesitzer volle Kostenkontrolle. Man kann einfach nicht mehr ausgeben als man hat. Eine Verschuldung ist nahezu ausgeschlossen. Ein weiteres Argument: Gerade bei medium-attraktiver Bonität ist eine Prepaid-Kreditkarte fast schon ein »must-have«. Auch für Studenten, Arbeitslose und sogar Minderjährige sollte eine Prepaid-Kreditkarte immer eine Überlegung wert sein.

Corporate Cards

Corporate Cards sind Kreditkarten für Firmen und Unternehmen. Grundsätzlich können Corporate Cards nicht mehr als »gewöhnliche« Kreditkarten. Bloß der Umfang der Leistungen und Bonusprogramme wird reichhaltiger definiert. Das kostet dann auch extra.

In unternehmerischen Überlegungen und auf Geschäftsreisen kommen Kreditkarten natürlich exzessiver zum Einsatz als bei Privatpersonen. Meist werden Corporate Cards von mehr als einer Person genutzt bzw. geben Unternehmen gleich mehrere Firmenkarten an Mitarbeiter aus. Da zahlen sich umfangreiche Versicherungsleistungen und exklusive Bonusprogramme für beide Seiten aus – für Kreditkarteninstitute und Unternehmen. Eine klassische »win-win-Situation«.

Doch auch bei den Corporate Cards gibt es Unterschiede: Selbständige, Kleinunternehmer, Mittelständige Betriebe und Konzerne haben sicherlich ein nuanciertes Anforderungsprofil an eine Corporate Card. Darauf haben sich Banken und Finanzinstitute eingestellt und geben differenzierte Modelle aus.

Luxuskreditkarten

Wem das Beste gerade gut genug ist und wer den Pfennig nicht ehren muss, sollte jetzt ganz genau hinschauen: Willkommen in der Welt der Reichen und Schönen!

Eine ausgezeichnete Bonität alleine reicht im »Club der Luxuskreditkarten« nicht aus. Etliche Bedingungen sind Voraussetzung, eine Luxuskreditkarte bekommt man nicht mal eben so.

Neugierig? Hier geht’s zu den exklusivsten Kreditkarten der Welt.

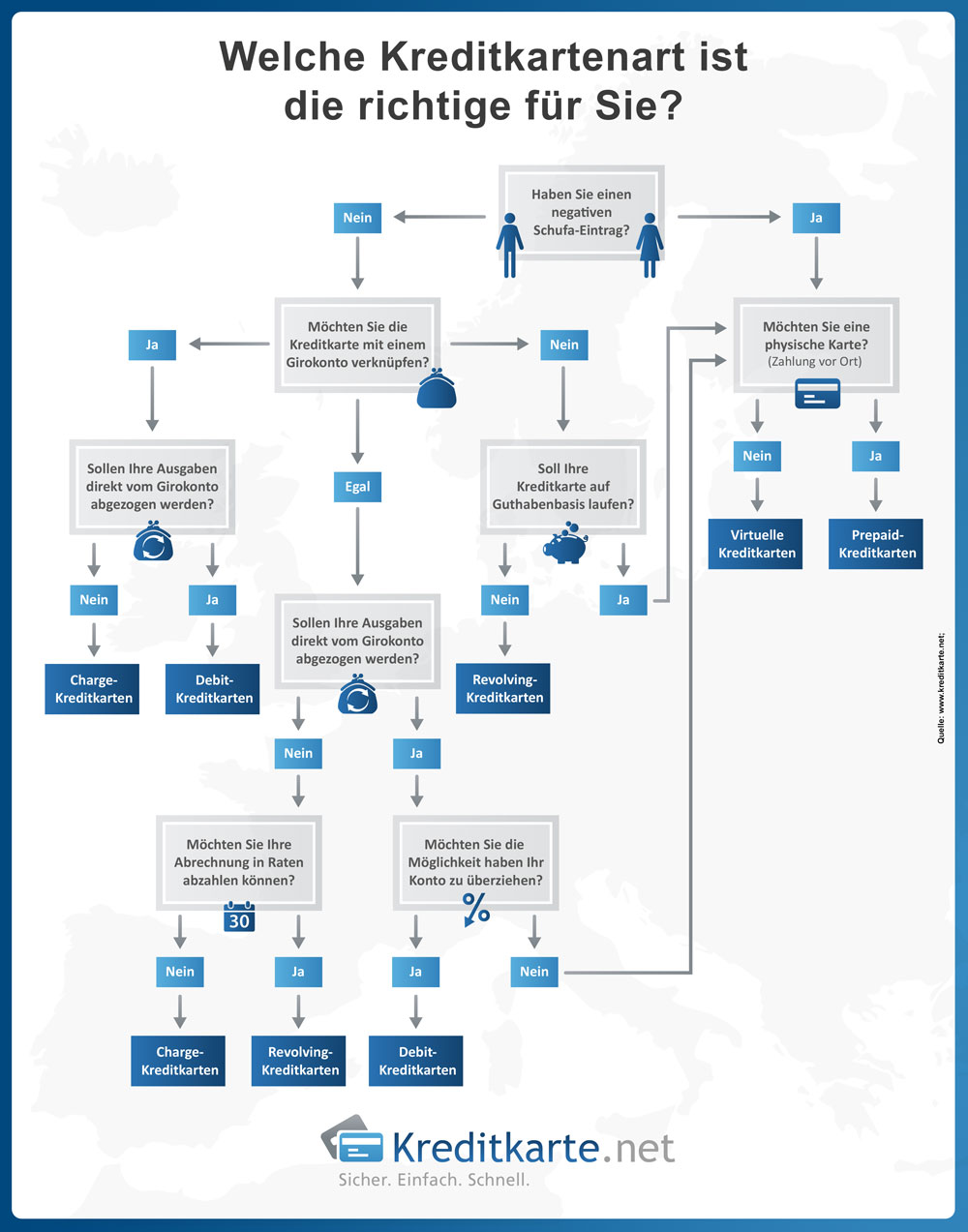

Aus über 120 Kreditkarten die richtige für Sie findenWelche Art von Kreditkarte ist am besten für mich?

Teilen: TWITTER | FACEBOOK | GOOGLE+